2020税务师考试《税法二》真题_答案_解析:综合分析题(考生回忆版)

来源:

高顿教育

2020-11-23

年年岁岁考相似,岁岁年年人不同!2020年税务师考试已经告一段落,不知道大家考的怎么样了呢?在税务师考试成绩出来之前,你是不是想对自己的考试成绩做一个基本预判?

应广大考生要求,最近琉璃学姐会根据我们高顿教育学员的考后反馈再基于各科目考试题型划分为大家整理出2020税务师考试真题以及具体答案、解析,供大家做参考!现在,我们就一起来看看《税法二》的综合分析题都考了哪些内容吧!

【重要的话讲在最前面】

近几年税务师考试的考试题型分布都没有太大变化,今年《税法二》科目考试综合分析题依旧是两大题,12小题,共计24分。

《税法二》综合分析题并不是主观题,而是由单项选择题和多项选择题组成。评分标准为:错选,本题不得分;少选,所选的每个选项得0.5分。

注:税务师考试是随机抽题,本机构仅做整理汇总,顺序(前68题包含单选+多选+计算三种题型)与考试题目顺序如有不一,内容有不完善的地方,烦请大家谅解。以上内容来源于高顿学员,转载请注明来源:高顿教育网校。

《税法二》综合分析题并不是主观题,而是由单项选择题和多项选择题组成。评分标准为:错选,本题不得分;少选,所选的每个选项得0.5分。

注:税务师考试是随机抽题,本机构仅做整理汇总,顺序(前68题包含单选+多选+计算三种题型)与考试题目顺序如有不一,内容有不完善的地方,烦请大家谅解。以上内容来源于高顿学员,转载请注明来源:高顿教育网校。

2020税务师考试《税法二》真题_答案_解析·综合分析题

【第一道大题】某电器生产企业,2019年销售电器取得不含税收入15000万元,应扣除的相关成本10000万元;转让技术所有权取得不含税收入2000万元,应扣除的相关成本、费用等600万元;从居民企业分回股息200万元;发生期间费用4000万元,上缴的税金及附加300万元;企业自行计算的利润总额2300万元。经聘请的税务师对其2019年度企业所得税进行审核,发现有关情况如下:

(1)投入研发支出1000万元研发新产品和新工艺,其中600万元形成了无形资产,2019年4月1日取得与利证书并正式投入使用,该无形资产摊销期限为10年,当年未摊销费用;未形成无形资产的研发支出400万元已计入费用扣除;

(2)期间费用包含的广告费2600万元,营业外支出包含通过市政府向目标脱贫地区扶贫捐款20万元;

(3)外购商誉支出100万元,并在成本费用扣除了摊销费10万元;

(4)6月1日至6月30日对经营租入固资进行改建,发生改建支出432万元,一次性计入了当期费用中。该固资改建后从7月1日投入使用,租期三年。

请根据上述资料回答下列问题:

(1)投入使用的研发用无形资产当年应扣除的摊销费用是()万元。

A.87.50

B.45.00

C.78.75

D.105.0

答案:C

【解析】本题考核允许加计扣除的研发费用。

应扣除的摊销费用=600×175%÷10÷12×9=78.75(万元)

(2)广告费和扶贫捐款应调增应纳税所得额()万元。

A.350

B.370

C.320

D.50

答案:A

【解析】本题考核广告费纳税调整和公益性捐赠支出纳税调整。

广告费扣除限额=15000×15%=2250(万元),实际发生广告费2600万元,应纳税调增2600-2250=350万元。

企业通过公益性社会组织或者县级(含)以上人民政府及其组成部门额直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应纳税所得额时据实扣

除。扶贫捐款支出无需纳税调整。

(3)外购商誉和经营性租入固定资产发生的费用,应调增应纳税所得额()万元。

A.360

B.372

C.370

D.382

答案:C

【解析】本题考核外购商誉纳税调整和长期待摊费用纳税调整。

外购商誉的支出,在企业整体转让或者清算时,准予扣除。外购商誉应纳税调增10万。经营租入固定资产改建支出计入长期待摊费用,按照3年摊销。

经营性租入固定资产发生的费用应纳税调增=432-432÷3÷12×6=360(万元)。外购商誉和经营性租入固定资产发生的费用合计纳税调增370万元。

(4)下列关于该企业发生业务的税务处理,说法正确的有()。

A.从居民企业分回的股息应缴纳所得税

B.未形成无形资产的研发费用可加计扣除75%

C.外购商誉在企业破产整体清算时准予扣除

D.通过市政府向目标脱贫地区的扶贫捐款准予据实扣除

答案:BCD

【解析】本题考核企业所得税应纳税所得额的计算。选项A,从居民企业分回的股息属于免税收入,免征企业所得税。

(5)该企业2019年企业所得税的应纳税所得额是()万元。

A.1491.25

B.1581.25

C.2243.25

D.2133.25

答案:A

【解析】本题考核企业所得税应纳税所得额的计算。技术转让所得纳税调减=500+(2000-600-500)×50%=950(万元)股息所得纳税调减200万元。费用化研发支出加计扣除,纳税调减=400×75%=300(万元)

该企业2019年企业所得税的应纳税所得额=2300-950-200-300-78.75+350+370=1491.25(万元)

(6)该企业2019年应缴纳企业所得税()万元。

A.372.81

B.282.81

C.448.31

D.420.81

答案:A

【解析】本题考核企业所得税应纳税额的计算。

该企业2019年应缴纳企业所得税=1491.25×25%=372.81(万元)

.jpg)

【第二道大题】中国居民赵某为某公司高层管理人员,2019年有关涉税信息和收支情况如下:

(1)每月应发工资薪金20000元,公司每月按规定标准为其扣缴“三险一金”合计4000元;

(2)2月签订不动产租赁合同,将原值400万元的一套住房按市场价格出租,租期3年,约定2月28日交付使用,3月1日起租,每月租金5000元;

(3)3月取得劳务报酬收入10000元,将其中8000元通过民政局捐给农村义务教育;5月取得稿酬收入5000元;6月取得特许权使用费收入2000元;

(注:赵某无免税收入,2019年1月仹开始每月享受与项附加扣除3000元,取得各项综合所得时支付方已预缴个人所得税,出租房产每月缴纳房产税,不考虑增值税和附加税费)依据上述资料,回答下列问题:

(1)赵某2019年出租住房应缴纳房产税()元。

A.2000

B.6000

C.2200

D.6600

答案:A

【解析】本题考核个人出租住房房产税应纳税额的计算。2019年出租住房应缴纳房产税=5000×4%×10=2000(元)

(2)赵某2019年出租住房应缴纳个人所得税()元。

A.8000

B.4000

C.7680

D.3840

答案:D

【解析】本题考核财产租赁所得个人所得税应纳税额的计算。

2019年出租住房应缴纳个人所得税=(5000-5000×4%)×(1-20%)×10%×10=3840(元)(3)赵某2019年综合所得的计税收入额是()元。

A.253200

B.252000

C.252400

D.246000

答案:C

【解析】本题考核综合所得收入额的计算。

赵某2019年综合所得的计税收入额=20000×12+10000×(1-20%)+5000×(1-20%)×70%+2000×(1-20%)=252400(元)

(4)赵某2019年综合所得应预扣预缴个人所得税()元。

A.9720

B.9560

C.8200

D.9480

答案:D

【解析】本题考核综合所得预扣预缴个人所得税的计算。

工资薪金所得应预扣预缴个人所得税=(20000×12-5000×12-4000×12-3000×12)×10%-2520=7080(元)

劳务报酬所得应预扣预缴个人所得税=10000×(1-20%)×20%=1600(元)

稿酬所得应预扣预缴个人所得税=5000×(1-20%)×70%×20%=560(元)

特许权使用费所得应预扣预缴个人所得税=(2000-800)×20%=240(元)

2019年综合所得应预扣预缴个人所得税合计金额=7080+1600+560+240=9480(元)

(5)赵某2019年综合所得应缴纳个人所得税()元。

A.7520

B.6880

C.7580

D.7480

答案:A

【解析】本题考核综合所得个人所得税应纳税额的计算。

综合所得应纳税所得额=252400-60000-4000×12-3000×12=108400(元)

个人通过非营利的社会团体和国家机关向农村义务教育的捐赠,准予在计算个人所得税时全额扣除。所以捐赠支出8000元,可以全额扣除。

赵某2019年综合所得应缴纳个人所得税=(108400-8000)×10%-2520=7520(元)

(6)关于赵某2019年综合所得的汇算清缴,下列说法正确的有()。

A.赵某可通过取得工资、薪金或特许权使用费所得的扣缴义务人代办申报

B.赵某综合所得汇算清缴的相关资料,自年度汇算清缴结束之日起留存5年

C.赵某委托扣缴义务人代理年度汇算的,其汇算办理地为扣缴义务人的主管机关

D.赵某应在2020年3月1日至6月30日办理2019年综合所得汇算清缴

E.赵某发现扣缴义务人代办申报信息存在错误的,可以要求扣缴义务人办理更正申报

答案:ABCD

【解析】本题考核个人所得税征收管理。选项E,纳税人发现扣缴义务人提供或者扣缴申报的个人信息、支付所得、扣缴税款等信息不实际情况不符的,有权要求扣缴义务人修改。扣缴义务人拒绝修改的,纳税人应当报告税务机关,税务机关应当及时处理。

【特别提示】

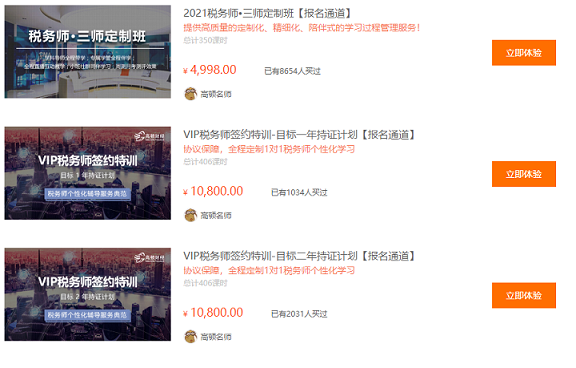

税务师考试报考人数逐年递增,2020年更是突破了64万人次,照这个趋势未来考证的竞争会越来越激烈,此外,当前税务师行业还呈现出的是人才短缺状态,所以拿下TA的确时间宜早不宜迟的事情!

高顿网校倾力打造2021税务师精品系列课程——名师带学+考霸密训+面授集训,协议保障,全程定制1对1个性化学习,再加上以完课率通过率为目标的教学体系,助力你轻松考到84+!快来加入我们吧!

高顿网校倾力打造2021税务师精品系列课程——名师带学+考霸密训+面授集训,协议保障,全程定制1对1个性化学习,再加上以完课率通过率为目标的教学体系,助力你轻松考到84+!快来加入我们吧!

以上就是文章的全部内容,本年度税务师考试已然落幕,2021年税务师备考刻不容缓,学姐最期待的还是听到大家的好消息!琉璃学姐希望高顿教育网校为大家整理的2020税务师考试《税法二》真题_答案_解析·综合分析题能够让各位对考试更有把握!当然,如果你想学习更多税务师相关知识,欢迎大家前往高顿教育官网税务师频道!

版权声明:本条内容自发布之日起,有效期为一个月。凡本网站注明“来源高顿教育”或“来源高顿网校”或“来源高顿”的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用。

经本网站合法授权的,应在授权范围内使用,且使用时必须注明“来源高顿教育”或“来源高顿网校”或“来源高顿”,并不得对作品中出现的“高顿”字样进行删减、替换等。违反上述声明者,本网站将依法追究其法律责任。

本网站的部分资料转载自互联网,均尽力标明作者和出处。本网站转载的目的在于传递更多信息,并不意味着赞同其观点或证实其描述,本网站不对其真实性负责。

如您认为本网站刊载作品涉及版权等问题,请与本网站联系(邮箱fawu@gaodun.com,电话:021-31587497),本网站核实确认后会尽快予以处理。

在线咨询热销

专业老师服务 限时优惠

点一下领资料

税务师真题真题讲义【税法一】

真题高频考点,刷题全靠这份资料

下载合集

税务师三色笔记【涉税服务实务】

税务师备考神器,速看锦囊

下载合集

2023税务师考纲解析【涉税法律】

考纲解析全了解,备考不发愁

下载合集

税务师备考 热门问题解答

- 税务师每年什么时候报名?

-

税务师报名时间通常为每年5月至7月,补报名时间通常为每年8月。2023年的税务师考试报名时间为:2023年5月8日10:00至7月10日17:00。补报名时间为:2023年8月4日10:00至8月14日17:00。

- 税务师每年什么时候考试?

-

最近几年税务师考试都是在11月份举办的,2023年的税务师考试时间为11月18日-19日。

- 税务师考试科目有哪些?

-

税务师考试科目共5门,分别为:《税法(一)》、《税法(二)》、《涉税服务相关法律》、《财务与会计》、《涉税服务实务》。其难度顺序排行为:《涉税服务实务》>《财务与会计》>《涉税服务相关法律》>《税法二》>《税法一》。

- 税务师考试科目怎么搭配?

-

考生可以在第一年报考:《税法一》+《税法二》+《涉税服务实务》;第二年报考:《涉税服务相关法律》+《财务与会计》。一年备考三科要求考生具有一定的基础,时间充足的情况下,能够合理安排学习计划,精力充沛的情况下扎实掌握每个科目的知识,争取在2年内通过考试。

严选名师 全流程服务

其他人还搜了

热门推荐

更多服务

更多服务