不懂金融知识,能不能从事量化交易?

来源:

高顿教育

2023-08-21

最近看到一些同学,对于打算从事量化交易行业,还在为需不需要搞懂金融基础知识而纠结。我想从介绍我自身的过往履历,心路历程的方式,来做为各位同学疑惑的解答。

我是一名独立自由的量化交易从业者,坊间也称作独立交易员,英文译作Independence Trader。有一家自己的工作室,处于一种不受雇,也不雇佣的状态。

其实就是不上班,自己独立运做资金在二级市场做交易这种。

从事独立自由量化交易工作已经第5个年头了,对量化交易行业的认知,从一开始的懵懵懂懂四处求学,到现在独立运作大型资金并产生正向良好的预期收益。

其实就是不上班,自己独立运做资金在二级市场做交易这种。

从事独立自由量化交易工作已经第5个年头了,对量化交易行业的认知,从一开始的懵懵懂懂四处求学,到现在独立运作大型资金并产生正向良好的预期收益。

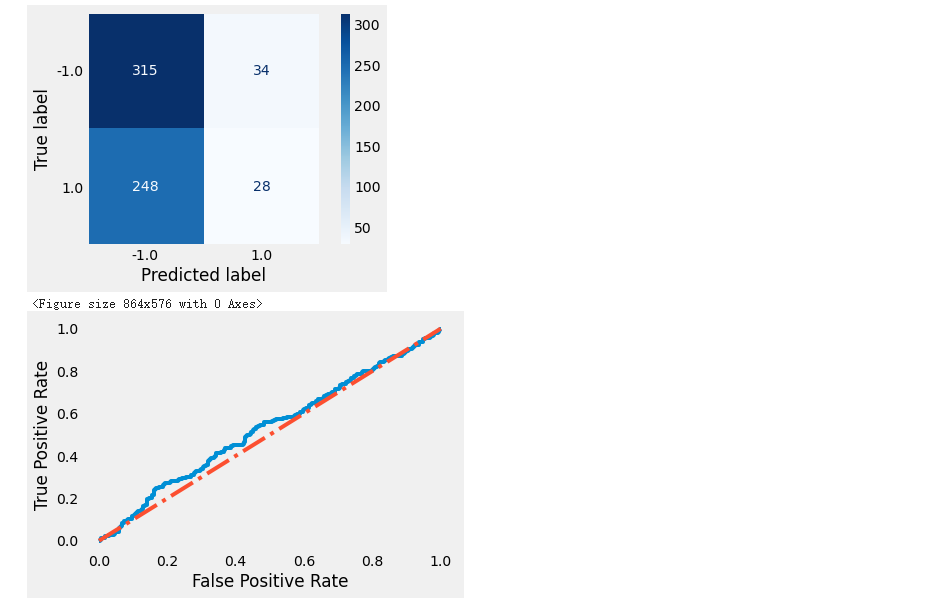

(量化模型运做的其中一个股票帐户)

因为从事量化交易人的职业通病,是孤独。而且因为我做的是程序自动化类型的量化交易,让我有了大把属于自己的时间,因为不想将这些用作孤独自哀的宝贵时间浪费,我近年来尝试着我的所学,所思,透过文章的方式进行展现,把写作文章当做我自己的树洞。对着树洞吐露出自己的心声,让这些孤独的感觉能有些许的释放与化解。

我早年是证券公司的基层,因为不喜欢做一些琐碎而无脑的工作,反而喜欢研究投资分析与交易技术,喜爱投资交易带来的财富增长的愉悦感与成就感。在工作8年之后,我退出了原来的无聊工作环境,重新选择了证券投资交易这个行当,至于为什么选择量化交易的方向,很难用一句话讲明白。

现在回想起来,正是在证券公司这几年,我利用这些平平奇的日子,打好了做为一名合格投资交易人员的必备基础。很多基础知识不是你从书本上就能了解到的,从书本上了解到的东西,仅仅是概念,不深刻。比如涨停板为什么要定在10%,为什么有些品种涨停板是却是20%,这些知识你不经历实践,靠书本知识死记硬背是无用的。

那几年,只要一有闲睱时间,我就摸鱼求学,我从最基础的金融基础知识学起,了解什么是K线,什么是合格投资者,什么是期权定价模型,什么是QDII,了解这个圈内最厉害的大佬的发家史,他们都在做什么。

最重要的在证券公司,你可以接触到形形色色的投资者,交易员,还有机构投资者(也就是神秘的“庄家”)。那个时候还有交易大厅,大户室,中户室,因为就在你身边,每天他们会联系你,与你聊天交流,多数是找你帮他解决问题。久而久之,你就成了他们最忠实的粉丝或者叫朋友,根据做交易投资的大机率会是孤独患者的理论,你最终会成为见证这些投资者成功或者失败经历的历史见证者,他们也会乐于与你分享他们的投资路上的喜怒哀乐。在交易大厅里面,他们最喜爱的就是讨论交易技术,始终是一种谁也说服不了谁的状态。我做为工作人员,就是在这样的每天在这样的氛围下,学会聆听,归纳总结,用自己的小钱刻苦地实操着那些宝贵的经验。

从证券公司离职之后,对于交易职业谋生,栖身何处的选择上,我也犯了难。

传统的做法是,依附于合格投资机构,比如基金公司,券商的一些自营投资团队,或者是一些比较有实力的游资财团。

但我自己对集体生产生活式的工作氛围不来电,估计是从少受够了大集体,或者是不太喜欢与各式各样的人结交的原因,因为我一直认定,人才是这个世间最复杂的事物,能避就避,能简单就简单。

所以从证券公司离职后,我就基本属于一种单干的状态,我常自嘲,兽人永不为奴!

后来我与人搞过量化交易的软件工程公司,失败了。虽然失败了,但其间留下了不少宝贵的财富,尤其是积累的一些量化交易金融工程相关的知识。认识了这个国家最顶尖的那一批量化金融工程的实现团队,以及先进发达地区团队的量化交易的做法。

从始至今,我在职业历程的各个段,一直试着学习与接触各类浩瀚如繁星般的金融知识,各式各样的新技术,新做法。先用眼观察这个世界,再试着了解这个世界,这才是发现这个世界运行规律的屠龙要术。

毕竟要在某个行业立身,最首要的任务,就是尽可能利用好前面几年,总结发现这个行业的的一些规律,法则,红线,最后才是利用所掌握的知识,为自己的口袋或者灵魂服务。

对于量化交易,我发现金融知识,尤其证券市场的相关知识,投资分析技术、交易技术这些相关知识的学习掌握,则是立志从事证券交易行业人员的必经之路。

至于,一些量化交易人员鼓吹的“量化交易人员学习金融无用论”,我是极力反对的。

当然学习期间我踩过的坑,绕过的弯路挺多,有一些坑是完全可以避免的,只是因为基础知识架构体系的不完善。现在看起来特别清晰的路线方向,在当年看来却是模糊不清的。

比如说,前些年在准备投身交易市场的时候,是有两条投研路线摆在我面前的,一条是主观交易,另外一条就是我现在从事的量化交易。但现实中很多人是把两者混为一谈,或者很难做区分。在当时我自然也是不清的,我只知道要做交易,要当一名出色的投资分析师,交易员。

我早年是证券公司的基层,因为不喜欢做一些琐碎而无脑的工作,反而喜欢研究投资分析与交易技术,喜爱投资交易带来的财富增长的愉悦感与成就感。在工作8年之后,我退出了原来的无聊工作环境,重新选择了证券投资交易这个行当,至于为什么选择量化交易的方向,很难用一句话讲明白。

现在回想起来,正是在证券公司这几年,我利用这些平平奇的日子,打好了做为一名合格投资交易人员的必备基础。很多基础知识不是你从书本上就能了解到的,从书本上了解到的东西,仅仅是概念,不深刻。比如涨停板为什么要定在10%,为什么有些品种涨停板是却是20%,这些知识你不经历实践,靠书本知识死记硬背是无用的。

那几年,只要一有闲睱时间,我就摸鱼求学,我从最基础的金融基础知识学起,了解什么是K线,什么是合格投资者,什么是期权定价模型,什么是QDII,了解这个圈内最厉害的大佬的发家史,他们都在做什么。

最重要的在证券公司,你可以接触到形形色色的投资者,交易员,还有机构投资者(也就是神秘的“庄家”)。那个时候还有交易大厅,大户室,中户室,因为就在你身边,每天他们会联系你,与你聊天交流,多数是找你帮他解决问题。久而久之,你就成了他们最忠实的粉丝或者叫朋友,根据做交易投资的大机率会是孤独患者的理论,你最终会成为见证这些投资者成功或者失败经历的历史见证者,他们也会乐于与你分享他们的投资路上的喜怒哀乐。在交易大厅里面,他们最喜爱的就是讨论交易技术,始终是一种谁也说服不了谁的状态。我做为工作人员,就是在这样的每天在这样的氛围下,学会聆听,归纳总结,用自己的小钱刻苦地实操着那些宝贵的经验。

从证券公司离职之后,对于交易职业谋生,栖身何处的选择上,我也犯了难。

传统的做法是,依附于合格投资机构,比如基金公司,券商的一些自营投资团队,或者是一些比较有实力的游资财团。

但我自己对集体生产生活式的工作氛围不来电,估计是从少受够了大集体,或者是不太喜欢与各式各样的人结交的原因,因为我一直认定,人才是这个世间最复杂的事物,能避就避,能简单就简单。

所以从证券公司离职后,我就基本属于一种单干的状态,我常自嘲,兽人永不为奴!

后来我与人搞过量化交易的软件工程公司,失败了。虽然失败了,但其间留下了不少宝贵的财富,尤其是积累的一些量化交易金融工程相关的知识。认识了这个国家最顶尖的那一批量化金融工程的实现团队,以及先进发达地区团队的量化交易的做法。

从始至今,我在职业历程的各个段,一直试着学习与接触各类浩瀚如繁星般的金融知识,各式各样的新技术,新做法。先用眼观察这个世界,再试着了解这个世界,这才是发现这个世界运行规律的屠龙要术。

毕竟要在某个行业立身,最首要的任务,就是尽可能利用好前面几年,总结发现这个行业的的一些规律,法则,红线,最后才是利用所掌握的知识,为自己的口袋或者灵魂服务。

对于量化交易,我发现金融知识,尤其证券市场的相关知识,投资分析技术、交易技术这些相关知识的学习掌握,则是立志从事证券交易行业人员的必经之路。

至于,一些量化交易人员鼓吹的“量化交易人员学习金融无用论”,我是极力反对的。

当然学习期间我踩过的坑,绕过的弯路挺多,有一些坑是完全可以避免的,只是因为基础知识架构体系的不完善。现在看起来特别清晰的路线方向,在当年看来却是模糊不清的。

比如说,前些年在准备投身交易市场的时候,是有两条投研路线摆在我面前的,一条是主观交易,另外一条就是我现在从事的量化交易。但现实中很多人是把两者混为一谈,或者很难做区分。在当时我自然也是不清的,我只知道要做交易,要当一名出色的投资分析师,交易员。

所谓主观交易,是与客观交易相对应的概念。其实这个主观交易这个概念一直没有官方定性,我的理解当中,只要是一切遵从历史过往的生产生活、交易行为当中总结出的经验规律,来指导其在二级市场的交易的行为,应该都算作主观交易。

主观交易还有一个鲜明独有的特点,那就是主观交易者,在执行交易的过程中,往往遵循的是自己的内心,心之所往即是看待这个交易世界的不二法门。他们的交易行为,可以随心即性,唯结果论,唯自我(心)论,唯人论。

客观交易,则是相对主观交易的,客观交易以物质世界、因果、系统量化、统计、理论依据、概率分布等等为其鲜明特点,客观交易当中,最出名的就是量化交易,依靠现代统计,物理,数学理论等为研究形式的理论支持,以研究过程引导正向预期结果,再以正向预期结果反向制约控制过程研究,

正是客观-量化交易这种独特的研究、交易执行的精妙过程,我在了解详细之后,加上打小所受的马克思唯物主义世界观,这种世界观推崇,将实践融入其中,克服旧世代的唯物主义的缺陷,避免陷入思辨哲学。我深受其“毒”,让我选择了后者的量化交易。

人呢,首先要在各种各样的诱惑面前,保持一个纯净可接纳一切事物的心理与身体,在经历过一些岁月年份的熏陶之后,要试着放飞自己的心灵与身体,不要再被各种科学宗教给束缚,只有当自己的身体心灵自由之后,才能保持一个积积向上的精神状态与身体力行的自律。

而对于“做量化交易真的不需要懂金融吗?”诸如此类的各种异端学说,应该保有最起码的辩证唯物主义心态,因为实践出真知,这是千古不变的定律。

因为,你是需要“做好”的,而不是,仅仅是“做”量化交易

我想提醒的是,做好证券交易,量化交易这些门类,最重要的东西,与其它各行各业做至顶尖的秘密,别无二致,唯有恒心与毅力(老外鼓吹的focus,专注力)。

主观交易还有一个鲜明独有的特点,那就是主观交易者,在执行交易的过程中,往往遵循的是自己的内心,心之所往即是看待这个交易世界的不二法门。他们的交易行为,可以随心即性,唯结果论,唯自我(心)论,唯人论。

客观交易,则是相对主观交易的,客观交易以物质世界、因果、系统量化、统计、理论依据、概率分布等等为其鲜明特点,客观交易当中,最出名的就是量化交易,依靠现代统计,物理,数学理论等为研究形式的理论支持,以研究过程引导正向预期结果,再以正向预期结果反向制约控制过程研究,

正是客观-量化交易这种独特的研究、交易执行的精妙过程,我在了解详细之后,加上打小所受的马克思唯物主义世界观,这种世界观推崇,将实践融入其中,克服旧世代的唯物主义的缺陷,避免陷入思辨哲学。我深受其“毒”,让我选择了后者的量化交易。

人呢,首先要在各种各样的诱惑面前,保持一个纯净可接纳一切事物的心理与身体,在经历过一些岁月年份的熏陶之后,要试着放飞自己的心灵与身体,不要再被各种科学宗教给束缚,只有当自己的身体心灵自由之后,才能保持一个积积向上的精神状态与身体力行的自律。

而对于“做量化交易真的不需要懂金融吗?”诸如此类的各种异端学说,应该保有最起码的辩证唯物主义心态,因为实践出真知,这是千古不变的定律。

因为,你是需要“做好”的,而不是,仅仅是“做”量化交易

我想提醒的是,做好证券交易,量化交易这些门类,最重要的东西,与其它各行各业做至顶尖的秘密,别无二致,唯有恒心与毅力(老外鼓吹的focus,专注力)。

版权声明:本条内容自发布之日起,有效期为一个月。凡本网站注明“来源高顿教育”或“来源高顿网校”或“来源高顿”的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用。

经本网站合法授权的,应在授权范围内使用,且使用时必须注明“来源高顿教育”或“来源高顿网校”或“来源高顿”,并不得对作品中出现的“高顿”字样进行删减、替换等。违反上述声明者,本网站将依法追究其法律责任。

本网站的部分资料转载自互联网,均尽力标明作者和出处。本网站转载的目的在于传递更多信息,并不意味着赞同其观点或证实其描述,本网站不对其真实性负责。

如您认为本网站刊载作品涉及版权等问题,请与本网站联系(邮箱fawu@gaodun.com,电话:021-31587497),本网站核实确认后会尽快予以处理。

CQF备考 热门问题解答

- CQF考试难度大不大?

-

CQF考试的难度还是挺大的,因为CQF课程内容非常丰富,需要掌握的知识点非常多。CQF考试主要包括金融工程、计量金融、风险管理、计算金融等多个方面的知识,需要考生掌握才能通过考试。

- cqf一共几门几年考完?

-

cqf一共8门考试,考试的时间每个人都不同,如果考生基础较好的话,那么最快6个月通过所有考试,因为cqf考试的一个学习周期就是半年左右。如果考生的基础比较薄弱,那么通过考试的时间可能就会比较短了。

- cqf一年考几次?

-

cqf的考试一共有四次,每年完成相应的课程就可以考试了。学员可以在六个月内完成六个模块的学习并选修选修课,从而全面攻读该课程。此选项提供立即访问整个计划所需的所有材料以及终身学习。

- cqf的含金量如何?

-

cqf证书含金量是很高的,这一点毋庸置疑。cqf的课程内容不仅包含量化金融领域的基础知识,同时不断更新和吸收前沿的国际量化金融知识,其学习模块有好几种,分别是数据处理基础、量化投资多平台模拟交易、金融知识基础和Python语言编程基础等,内容这一块还是值得金融行业的人才学一下。

严选名师 全流程服务

其他人还搜了

热门推荐

-

量化交易到底有多可怕?本文揭秘! 2023-09-26

-

量化交易培训课程都有什么内容?本文详细介绍! 2023-08-30

更多服务

更多服务